Lohnsummenabstimmung und Jahresabschluss – prüfen lohnt sich

Die gesetzliche Grundlage zur Erstellung einer Lohnsummenabstimmung mit der Finanzbuchhaltung besteht seit Anfang 2020. Die Ausgleichskassen arbeiten mit externen Revisionsgesellschaften zusammen, die bei den Arbeitgebern periodische Prüfungen durchführen. Aufgrund der Verjährungsfrist erfolgen diese alle fünf Jahre.

Die Pflicht des Arbeitgebers, eine jährliche Lohnsummenabstimmung durchzuführen und diese bei einer Kontrolle der Revisorin oder dem Revisor vorzulegen, ist in den Weisungen an die Revisionsstellen über die Durchführung der Arbeitgeberkontrollen (WAR) festgehalten. In Rz 2002 präzisiert das Bundesamt für Sozialversicherungen (BSV): «Die für die Beurteilung der richtigen Aufgabenerfüllung notwendigen Unterlagen umfassen unter anderem die Abstimmung zwischen Lohnaufwand in der Finanzbuchhaltung und der deklarierten AHV-Lohnsumme (Herleitung der Differenzen soll bei Revisionsbeginn vorliegen).»

Fehlerhafte Deklarationen von Sozialversicherungsbeiträgen bergen Risiken für Unternehmen und Versicherte. Nachträgliche Korrekturabrechnungen sind ärgerlich und werden mit Verzugszinsen belastet.

Korrekte Lohnsummenabstimmung

Massgebend für die Berechnung der AHV-Beiträge ist der Bruttolohn jedes Mitarbeitenden – inkl. Naturaleinkommen. Die Sozialversicherungsämter publizieren jeweils eine Übersicht, in der sie aufzeigen, was zum massgebenden Lohn gehört (Beispiel SVA Zürich: www.svazurich.ch/lohn).

Die eingereichte Lohnsummendeklaration an die AHV-Ausgleichskasse muss mit dem verbuchten Aufwand (Lohnkonto 5000 KMU-Kontenplan) in der Finanzbuchhaltung abgeglichen werden. Falls der Aufwand nicht mit der Deklaration übereinstimmt, sind die Differenzen zu begründen und die Herleitung muss dargestellt und dokumentiert werden.

Mögliche Gründe für Abweichungen sind (Aufzählung nicht abschliessend):

- Kurzarbeitsentschädigungen sind nicht korrekt verbucht; zu versichern und mit der AHV abzurechnen ist der 100%-Lohn des Mitarbeitenden (ohne Kürzung auf 80%).

- Leistungen von Taggeldversicherungen UVG oder KTG sind nicht AHV-pflichtig.

- EO, Mutter-/Vaterschaftsentschädigungen werden inkl. Arbeitgeberanteil an Sozialleistungen ausbezahlt, die Auszahlung ist netto zu verbuchen.

- Von der AHV befreites Personal (Rentnerfreibetrag, Mitarbeitende bis zum 17. Altersjahr).

- Reinigungspersonal (auf Konto «Reinigung» verbucht und nicht dem Lohnkonto belastet).

- Verwaltungsratshonorar (auf separatem Konto im übrigen Betriebsaufwand verbucht).

- Kinderzulagen sind nicht AHV-pflichtig.

- Spesen wurden nicht korrekt verbucht.

Empfehlung

Viele KMU verbuchen die ausbezahlten Löhne (Nettolohn) in der Erfolgsrechnung. Eine Herleitung zur eingereichten AHV-Lohnsummendeklaration ist beinahe unmöglich.

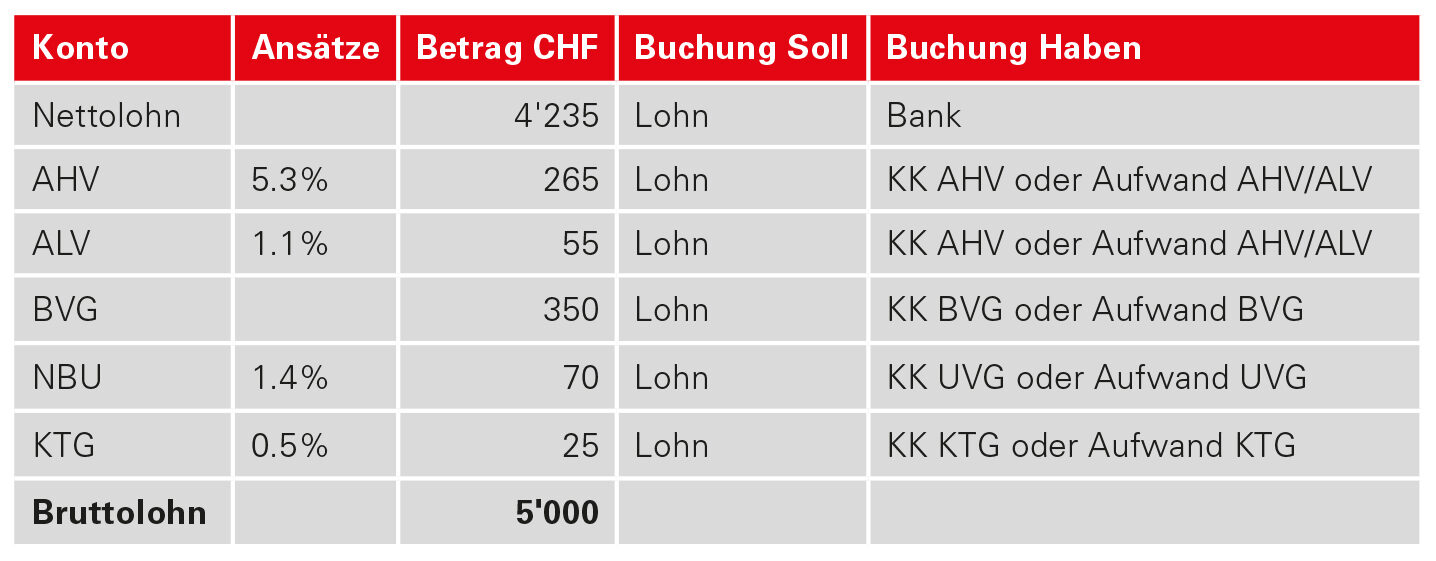

Wir empfehlen daher, die Löhne brutto zu verbuchen, d.h., nicht nur den ausbezahlten Lohn auf dem Lohnkonto zu belasten, sondern die Abzüge der Sozialversicherungen des Arbeitnehmers ebenfalls (siehe Beispiel).

Noch eleganter ist es, sowohl die Zahlungen an die Sozialversicherungen als auch die Arbeitnehmer- und Arbeitgeberbeiträge auf entsprechende Kontokorrente in den Passiven zu verbuchen. Dadurch sind die Abgrenzungen für den Jahresabschluss bereits gemacht und müssen lediglich noch plausibilisiert werden.

Die Unternehmen sind verpflichtet, die Lohnsummenabstimmung im Rahmen der AHV-Deklaration jährlich vorzunehmen. Wir empfehlen, die Herleitung zum Bruttolohn der Deklaration zu dokumentieren und aufzubewahren. Dies gewährleistet eine effiziente Arbeitgeberkontrolle und verschont die Unternehmen von aufwendigen Nacharbeiten und allfälligen Nachdeklarationen und Verzugszinsen.

Kleinunternehmen mit weniger als sieben Mitarbeitenden empfehlen wir, die Lohnbuchhaltung nicht auf Excel, sondern mit einem webbasierten Programm zu erstellen. Gerne zeigen wir Ihnen Möglichkeiten auf, deren Mehrwert bestechend ist.

Fazit

Eine gut strukturierte und organisierte Buchhaltung ist sehr hilfreich, um die Lohnsummenabstimmung effizient zu erstellen. Es lohnt sich, die Löhne brutto zu verbuchen. Allfällige Differenzen sind zu deklarieren, bzw. zu begründen, und die Herleitung muss dokumentiert werden. Wir empfehlen die Nutzung einer webbasierten Lohnbuchhaltung, auch in Kleinstverhältnissen. Holen Sie sich Unterstützung: Im Rahmen der AHV-Lohnsummendeklaration und der Abschlussarbeiten erstellen wir die Lohnsummenabstimmung für Sie.

Checkliste zur Lohnsummenabstimmung

- Lohnsummen gemäss Deklaration für AHV, ALV, FAK, UVG, KTG

- Höchstgrenzen bei ALV, UVG, KTG berücksichtigt

- ausbezahlte Kinderzulagen korrekt verbucht

- verbuchter Lohnaufwand gemäss Buchhaltung: auflisten aller Konten, die Lohnzahlungen enthalten

- Taggelder separat verbucht

Für die Abgrenzungen im Jahresabschluss müssen ferner folgende Fragen beantwortet werden:

- Stimmen die Sozialversicherungssätze mit den nationalen Daten des jeweiligen Geschäftsjahres überein?

- Wurden die BVG-Abzüge jährlich angepasst?