Jahresabschluss – Einflüsse der STAF bedingen eine frühe Planung

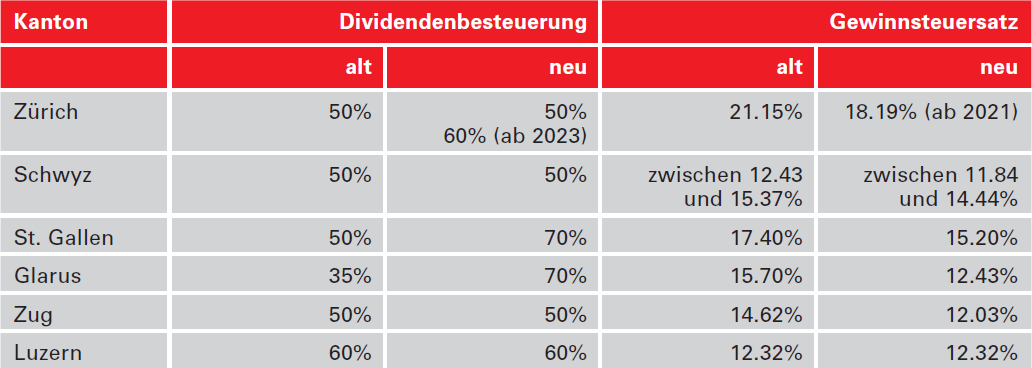

Es ist zwar erst August, dennoch sollten Unternehmen bereits jetzt an den Jahresabschluss 2019/20 denken. Grund dafür sind die Änderungen, die im Rahmen des neuen Bundesgesetzes (STAF) auf die Firmen zukommen. So erhöht sich die privilegierte Dividendenbesteuerung für Aktionäre beim Bund ab der Steuerperiode 2020 auf 70%. Auf kantonaler Ebene müssen die Dividenden neu zu mindestens 50% besteuert werden – lediglich in vier Kantonen liegt die Dividendenbesteuerung zurzeit noch unter dieser Grenze. Keine Veränderungen gibt es bei den Voraussetzungen für die ermässigte Besteuerung.

In Anbetracht der anstehenden Erhöhung der Dividendenbesteuerung könnte zum Beispiel eine Substanzdividende mit Fälligkeit im Jahr 2019 beschlossen werden. Allerdings sollten bei einer möglichen Substanzausschüttung immer auch die Steuerprogression und die Liquidität der Gesellschaft berücksichtigt werden.

Reduktion der Gewinnsteuersätze

Durch die STAF werden in fast allen Kantonen die Gewinnsteuersätze reduziert. Die Reduktion wird jedoch von Kanton zu Kanton sehr unterschiedlich umgesetzt. Für die Abschlussplanung 2019/20 heisst dies grundsätzlich, dass Gewinne ab 2020/21 tiefer besteuert werden als noch im aktuellen Jahr 2019. Bei der Abschlussplanung 2019 ist es möglich, durch steuerlich zulässige Abschreibungen und Rückstellungen Gewinne zu reduzieren und stille Reserven zu bilden. Mögliche Gewinnminderungen (Aufzählung nicht abschliessend) sind:

- Investitionen und maximal steuerliche Abschreibungen

- Bildung von Rückstellungen (Grossrenovationen, Garantieleistungen, Ersatzbeschaffungen, Boni, Überstunden-/Ferienguthaben, Währungsschwankungen, Prozessrisiken usw.)

- Einzahlung in Arbeitgeberbeitragsreserven

- Bildung eines Warendrittels

- Pauschale und/oder effektive Wertberichtigung bei Forderungen

Zudem sollten vorhandene stille Reserven, sofern möglich, erst ab 2020/21 aufgelöst werden.

Keine Steuerprivilegien für Statusgesellschaften mehr

Neu werden Statusgesellschaften ordentlich besteuert. Ausser dem Beteiligungsabzug, welcher unter den bisherigen Kriterien weiterhin gewährt wird, gibt es auf Stufe Gewinnsteuern keine Steuerbefreiungen mehr. Bei der Kapitalsteuer sind Erleichterungen für Beteiligungen, Patente und vergleichbare Rechte sowie konzerninterne Darlehen vorgesehen.

Durch die Abschaffung der Steuerprivilegien und den Wechsel in die ordentliche Besteuerung werden die zukünftigen Gewinne höher besteuert. Allfällig in der Holdinggesellschaft vorhandene stille Reserven (nicht auf Beteiligungen über 10%) können beibehalten und bei tatsächlicher Realisierung innerhalb der nächsten fünf Jahre zu einem Sondersatz besteuert werden.